Инвестиционная идея - Русал: момент настал

Велес Капитал

Текущая цена

Целевая цена

Драйверы

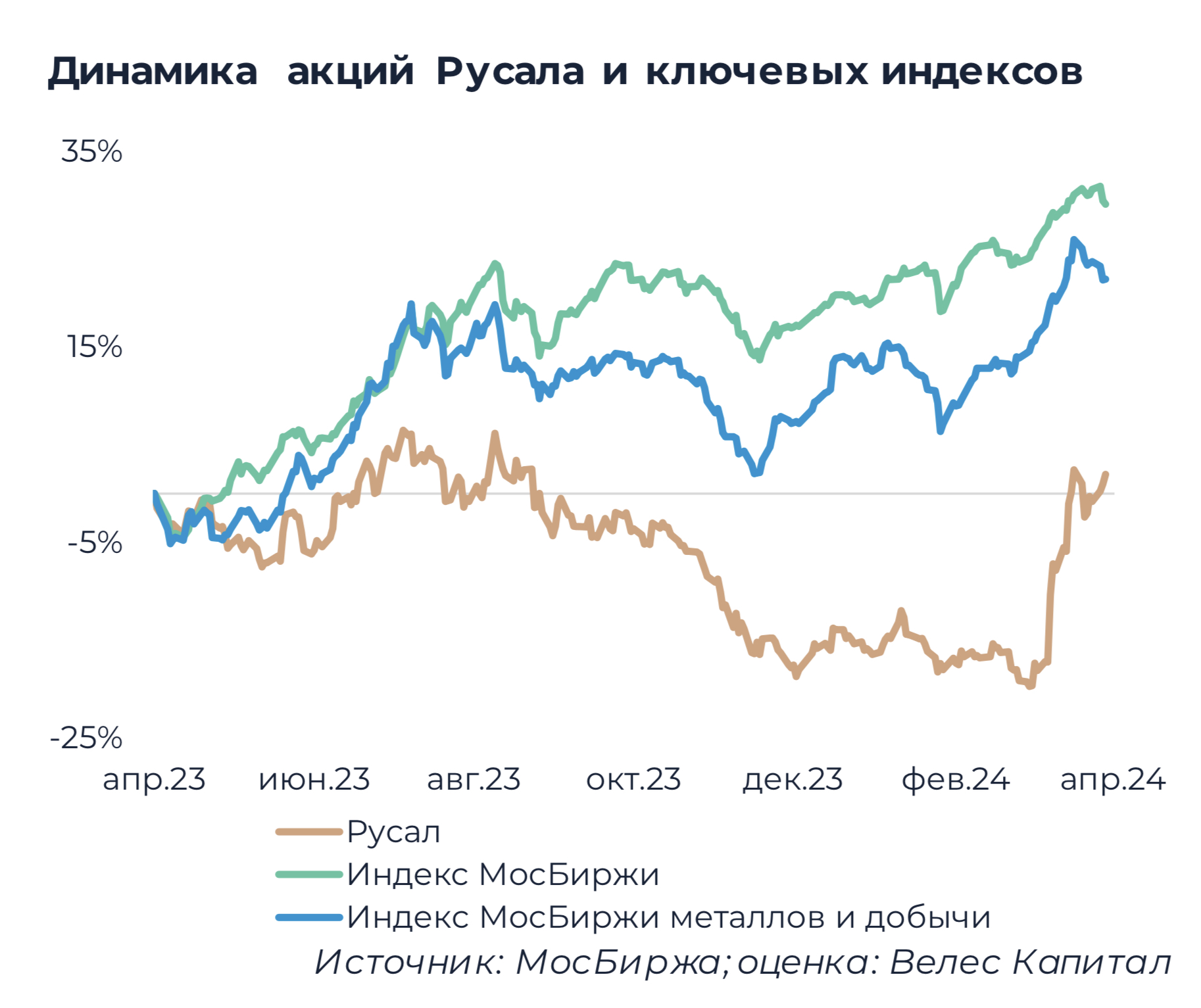

Несмотря на бурный рост последних месяцев, акции Русала по-прежнему далеки от максимумов февраля 2022 г., когда котировки поднимались выше 89 руб. на фоне роста мировых цен на алюминий до 4 000 долл. за т. Мы полагаем, что акции Русала устремятся к прежним вершинам вслед за стоимостью металла, чья динамика в последнее время значительно оживилась после длительной стагнации в диапазоне 2 150-

2 350 долл. за т. При этом, несмотря на рост выручки, свободный денежный поток компании от алюминиевого сегмента в 2024 г. уйдет в отрицательную зону вследствие роста оборотного капитала и негативного эффекта от курсовых экспортных пошлин. В таких условиях поддержку Русалу окажут дивидендные выплаты Норникеля и Русгидро.

На наш взгляд, в ближайшие годы компания сконцентрируется на делеверидже, а о дивидендах можно будет говорить не раньше 2025 г. Потенциально их размер может составить 0,021-0,025 долл. на акцию. Также мы не ожидаем значимого влияния санкций США и Великобритании на бизнес компании, хоть и потеря статуса «LME-deliverable» может создать определенные транзакционные трудности.

Мы устанавливаем целевую цену для бумаг Русала на уровне 67,3 руб. с рекомендацией «Покупать». Мы отмечаем, что в случае возврата цен на алюминий на уровни в 3 500-4 000 долл. за т на горизонте 2-3 лет котировки компании имеют все шансы достичь 100 руб.

Финансовые показатели

Во 2-м полугодии 2023 г. Русал сократил выручку на 8,1% г/г, в то время как EBITDA продемонстрировала рост в 2,2 раза благодаря сокращению себестоимости вследствие ослабления рубля. При этом свободный денежный поток перешел в положительную зону и составил 726 млн долл. на фоне значительного высвобождения оборотного капитала. Также мы отмечаем снижение чистого долга на 7,7% при росте долговой нагрузки до 7,4х из-за резкого падения EBITDA LTM. В 2024 г. мы ожидаем рост выручки на 5,4% и падение EBITDA на 18,7% из-за негативного эффекта курсовых экспортных пошлин. Согласно нашим расчетам, пошлины обойдутся Русалу в 40% EBITDA. Компания неоднократно призывала власти отменить экспортную пошлину на алюминий, однако данный вопрос все еще находится на стадии обсуждения и проработки.

Мультипликаторы

С форвардным мультипликатором EV/EBITDA 2024П 8,5х Русал формально является одной из самых дорогих компаний российского сектора металлов и добычи, медианное значение для которого составляет 4,8х. В то же время Русал владеет пакетами двух крупных российских компаний: Норникеля (26,4%) и Русгидро (9,6%). Рыночная стоимость инвестиций Русала составляет 652 млрд руб., из которых 621 млрд руб. приходится на Норникель и 31 млрд руб. – на Русгидро. Если скорректировать EV компании на данную сумму, EV/EBITDA 2024П составит 3,7х, что делает Русал одним из самых дешевых среди аналогов. Также инвестиции в ценные бумаги Норникеля и Русгидро практически полностью перекрывают общий долг Русала, фактически обнуляя формально высокую долговую нагрузку.

Дивиденды

Согласно дивидендной политике, компания распределяет акционерам до 15% ковенантной EBITDA (рассчитывается как EBITDA из отчетности плюс полученные дивиденды Норникеля), при значении показателя левериджа ниже 3,0х. Выплата дивидендов осуществляется с одобрения кредиторов Русала, а ряд принципов (например, формула расчета показателя левериджа) остаются непубличными. На практике коэффициент выплат колебался от 8% до 14% ковенантной EBITDA. Согласно нашим расчетам, после восстановления мировых цен на алюминий Русал может выплачивать 0,021-0,025 долл. на акцию, что при текущем валютному курсе соответствует 1,9-2,3 руб. на акцию (доходность 4,5-5,5%). В то же время мы отмечаем, что в ближайшие годы компания с высокой вероятностью направит свободные средства на погашение долга, чей размер значительно увеличился за прошедшие 2 года, поэтому рассчитывать на скорое возобновление выплат не стоит.

Разработано: invest-idei.ru