Решения мегарегулятора на ближайших заседаниях могут быть сверхагрессивными

Аналитика - 16.06.2020Длинные праздничные выходные остались позади, однако, как будто и праздник не праздник, и рабочие дни совсем не те, что прежде. «Все смешалось в доме Облонских» - пришли на ум слова классика, но нет, ситуация на финансовых рынках лишь внешне располагает к тому, чтобы находиться в стороне, в то время как в целом развивается по плану. Осталось понять, где мы находимся в рамках его реализации.

Говоря о планах, следует иметь в виду в первую очередь реализуемую политику со стороны мегарегулятора. Совсем скоро, 19 июня ожидается очередное понижение ключевой ставки Банком России. И здесь аналитики по шаблону продолжают рассуждать на тему степени агрессивности готовящихся решений. Рассматриваются варианты «агрессивного» понижения на 100 базисных пунктов и «консервативного» снижения на 50 б.п. Таким образом, мегарегулятору оставляют пространство для маневра «ни нашим ни вашим» в рамках промежуточного сценария снижения на 75 базисных пунктов. В то же время в СМИ пока не встречаются варианты снижения ставки больше чем на 100 базисных пунктов, хотя такой вариант развития событий в условиях новой реальности представляется более чем реальным.

В поддержку такой позиции следует привести несколько аргументов.

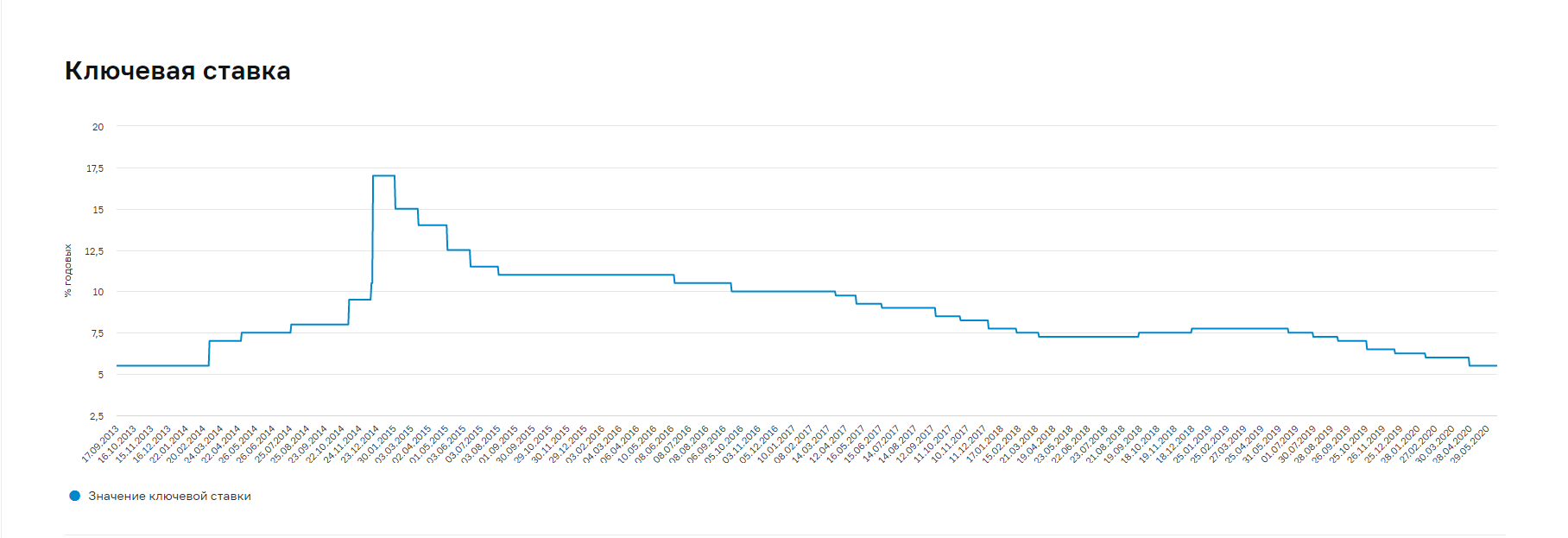

Во-первых, еще в конце 2014 года Банк России по согласованию с Правительством РФ установил среднесрочную цель по инфляции на уровне 4%. Но тогда, ключевая ставка в условиях «плавающего курса» и существенного ослабления рубля вынужденно была увеличена до 17%. Очевидно, что такое расхождение не могло обеспечить выполнение поставленной задачи, поэтому ключевая ставка рано или поздно должна была начать снижаться в стремлении достичь аналогичного уровня вблизи отметки в 4%.

Источник: Банк России

За последние 5 лет ключевая ставка с 17% была снижена до 5,5%. Учитывая все вышесказанное, можно констатировать, что среднесрочный план в рамках политики таргетирования инфляции находится в завершающей стадии реализации. Осталось поставить жирную точку и подумать о новых среднесрочных планах. В качестве жирной точки могло бы стать, например, снижение ключевой ставки на 150 или более базисных пунктов в ближайшую пятницу. Тем более что последнее движение в рамках завершающегося тренда, как правило, оказывается самым сильным. Последний тезис подтверждается не только наблюдениями за динамикой различных финансовых инструментов, но и динамикой самой ключевой ставки. Достаточно вспомнить тренд повышения ключевой ставки, который длился с момента ее появления 17 сентября 2013 года вплоть до 16 декабря 2014 года, когда состоялось последнее и самое сильное повышение (на 650 базисных пунктов). Условия в реальной экономике позволяют обосновать сверхагрессивное решение Совета директоров Банка России, поэтому момент более чем подходящий.

Во-вторых, уровень инфляции по данным Росстата опустился до 3%, что ниже таргета. Это требует существенного стимулирования экономической активности, в том числе и монетарными методами. А в условиях, когда экономика под воздействием ограничений рискует «заглохнуть», педаль акселератора можно и в пол вдавить.

В-третьих, если раньше мы слышали о заякоренности ожиданий по инфляции, когда меры Банка России не приводили к оперативному соответствующему снижению инфляции, то теперь можно констатировать наличие заякоренности рыночных ставок, когда ставки по депозитам сохраняя эластичность снижаются вслед за ключевой ставкой, а ставки по кредитованию и тем более ставки по долговым ценным бумагам в ряде случаев сохраняют инерцию и остаются двузначными. В частности некоторые размещения выпусков биржевых облигаций продолжают проходить по ставкам 12-15%. Сверхрешительные действия мегарегулятора могли бы в данном случае позволить скорее преодолеть инерцию.

Подытоживая вышесказанное, следует учитывать, что мегарегулятор может оказаться более агрессивным в своих решениях как на ближайшем, так и на следующем заседаниях, а также то, что эра снижения ставок, вероятно, подходит к концу.

Кузьмин Алексей

Директор по развитию и стратегическому планированию

АО «НФК-Сбережения»