Инвестиционная идея - Tripadvisor: пакуем чемоданы

Seeking Alpha - топ-выбор

Текущая цена

Целевая цена

Драйверы

Одной из наших самых желанных сделок на рынке в этом году была покупка TripAdvisor Inc (NASD: TRIP) после распродажи в начале мая 2024 года, когда руководство решило отказаться (по крайней мере временно) от обсуждения продажи компании. Ранее мы продал все свои акции. Это было легкое решение о продаже, потому что мы посчитали, что нет смысла удерживать долгосрочный потенциал Tripadvisor, если он будет находиться в составе более крупной компании. Когда руководство TRIP вышло из переговоров о слиянии, произошло две хорошие вещи: 1) оно вернуло в игру долгосрочный автономный потенциал, и 2) акционерный капитал стал примерно на 30% дешевле.

Наш долгосрочный оптимизм в отношении Tripadvisor обусловлен следующими факторами:

- Твердая уверенность в бизнесе Viator.

- Снижение веса бизнеса под брендом «Tripadvisor».

- Сильный баланс.

Доходы

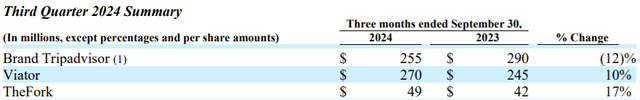

За квартал, закончившийся 30 сентября 2024 года, Tripadvisor сообщил о неизменной выручке в размере 532 млн долларов. Третий квартал является самым загруженным кварталом компании из-за летнего сезона путешествий. Доходы TTM составляют всего около 1,82 млрд долларов, так что последний квартал представляет собой почти 30% от этого. Между тем, доходы за первые 9 месяцев года выросли примерно на 2% по сравнению с 2023 годом. Хотя это не повод для волнения.

Брендированный бизнес Tripadvisor снова пережил резкое квартальное падение выручки, в то время как Viator и TheFork получили двузначный прирост. Было бы прискорбно иметь подразделения, которые колеблются между ростом и спадом, но это не тот случай. Устаревший бизнес Tripadvisor, на который приходилось 57,6% пирога выручки всего 2 года назад, теперь составляет всего лишь 44,4%. За выручкой скрывается устаревший бизнес и 2 новых растущих бизнеса, которые вносят большую долю в результаты каждый квартал.

Ключевое наблюдение: как и ожидалось, третий квартал 2024 года стал первым в истории компании, когда выручка Viator превысила выручку брендированного Tripadvisor.

Прибыль

TripAdvisor сообщил о прибыли Q3 GAAP в размере $39 млн или $0,27 на акцию. Официально это лучше, чем $27 млн и $0,19 на акцию за тот же квартал в 2023 году , но, по правде говоря, показатели ухудшились . Это связано с тем, что компания понесла ~$18 млн расходов на реструктуризацию. Если сравнивать по принципу «яблоки к яблокам», то прибыль, по-видимому, упала с $45 млн до $38 млн (без учета налоговых последствий расходов на реструктуризацию).

EPS не по GAAP упал с $0,52 до $0,50, хотя результат последнего квартала превзошел оценки аналитиков. Между тем, скорректированная EBITDA упала с $127 млн до $123 млн.

Это был довольно разочаровывающий квартал, особенно учитывая, что 2024 год был годом летних Олимпийских игр. Мы возлагал большие надежды на третий квартал компании, но эти надежды были разбиты еще в августе, когда руководство компании сделало предостерегающие комментарии о тенденциях макроэкономического спроса и встречных ветрах во время своей телефонной конференции по второму кварталу 6 августа , всего за несколько дней до окончания Олимпиады.

Итак, придя к отчету за Q3, наши ожидания не были высокими. TripAdvisor, безусловно, оправдал эти ожидания, и если нас что-то и удивило, так это рост акций до $17,76 во время торгов 6 ноября. 11%-ное падение акций TRIP после отчета о прибылях неудивительно. Однако, на наш взгляд, здесь разыгрывается очень привлекательная долгосрочная история.

Перспективы вперед

Наш оптимизм по-прежнему сосредоточен на бизнесе Viator. Для тех, кто не знаком с этим сегментом, Viator.com — это онлайн-платформа, которая позволяет туристам (обычно) бронировать однодневные туры (в основном) у местных операторов.

Мы очень оптимистичны в отношении бизнеса Viator по двум причинам. Во-первых, это гибкость для непостоянных туристов, которые не хотят быть привязанными к 10-дневному или 14-дневному туру. Мы также считаем, что новое поколение путешественников оценит однодневный тур, который позволяет им посетить только те достопримечательности, которые они хотят увидеть.

Во-вторых, мы считаем, что такая устоявшаяся международная платформа, как Viator, реализует невероятное конкурентное позиционирование. «Фактор доверия» важен при бронировании в отдаленных местах, и может быть рискованно пытаться договориться с местными операторами, иногда на иностранных языках. Другое, что неизменно происходит, это то, что несколько местных туроператоров предлагают по сути одинаковый опыт и в конечном итоге борются за место на платформе Viator. Поэтому потребители могут быть уверены, что они получают конкурентоспособную цену, а Viator выигрывает от позиции «власти» над местными операторами.

Viator находится в более привлекательной среде, чем метабизнес Tripadvisor, связанный с отелями, который переполнен крупными конкурентами с большими карманами. Мы видим Tripadvisor в невыгодном положении с его традиционным бизнесом, что совершенно противоположно тому, что мы думаем о сегменте Viator.

Viator — это, несомненно, будущее компании, но не все инвесторы, вероятно, это понимают, и в какой-то степени будущее уже наступило. Рост корпоративных продаж обусловлен Viator, и его влияние должно только увеличиваться, поскольку он занимает все большую долю в общем доходе. Математически определенно, что если Viator продолжит расти примерно на 10%, а брендированный Tripadvisor продолжит сокращаться примерно такими же темпами, общий рост выручки компании в $ будет расти. TheFork также находится на хорошей динамике, но этому сегменту потребуется гораздо больше времени, чтобы оказать значимое влияние на общие результаты.

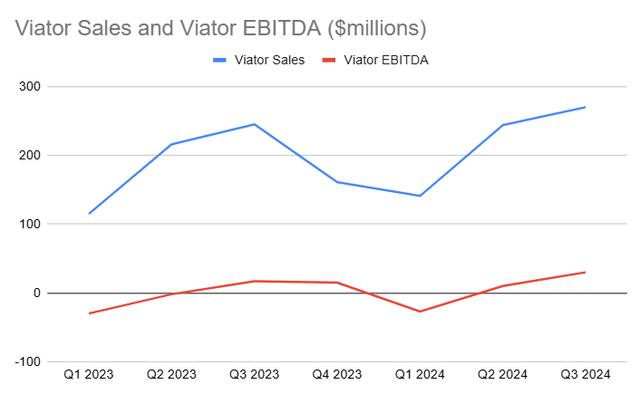

Профиль маржи Viator также улучшается, хотя он по-прежнему подвержен тем же сезонным закономерностям, что и брендированный Tripadvisor. Главное то, что как выручка, так и рентабельность Viator положительны.

За недавно завершенный квартал скорректированная маржа EBITDA сегмента выросла с 6,9% до 11,1% в годовом исчислении.

Оценки сегмента

- Viator

Для сегмента Viator, основываясь на сильной тенденции, комментариях руководства и рекомендациях, мы прогнозируем выручку в четвертом квартале в размере $184 млн и скорректированную EBITDA в размере $23 млн (~12,5%). Прошлой зимой скорректированный убыток по EBITDA в первом квартале превысил вклад четвертого квартала на ~$12 млн, но этой зимой мы надеемся, что 2 квартала «низкого сезона» в совокупности могут выйти на ноль. Это оставит скорректированный по TTM вклад EBITDA в размере $40 млн для Viator к Пасхе следующего года.

Также оцениваем скорректированную EBITDA Viator за 2025 финансовый год в размере 65 миллионов долларов.

Нас бы нисколько не удивило, если бы обсуждение слияния весной сосредоточилось на разногласиях по поводу оценки Viator. Здесь есть большой потенциал. Некоторые читатели не согласятся с этим сравнением, но мы считаем, что Viator имеет заметное сходство с Airbnb, Inc, включая функциональность их платформ. В одном случае отдыхающие бронируют место для проживания, а в другом случае они бронируют путешествие (с большим количеством конкурирующих вариантов). Мы также думаем, что текущие ожидания роста Airbnb являются разумными целями для бизнеса Viator. Акции ABNB торгуются с форвардным EV/скорректированной EBITDA ~20x.

Airbnb имеет гораздо меньший потенциал роста маржи, чем Viator на ранней стадии, поэтому мы собираемся использовать базовый вариант 30x форвардного мультипликатора EV/скорректированной EBITDA для бизнеса платформы однодневных туров.

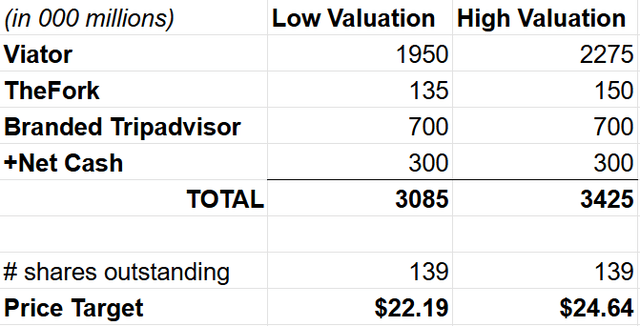

При 30x получем оценочную справедливую стоимость Viator в $1,95 млрд. При более оптимистичном 35x этот сегмент сам по себе будет стоить больше, чем вся текущая рыночная капитализация компании (и примерно столько же EV).

- TheFork

Хотя сегмент бронирования и поиска ресторанов TheFork показал самый сильный рост среди всех сегментов (+17%) в третьем квартале, он остается в некотором роде неизвестным субъектом. Мы не изучали платформу очень подробно, но скептически относимся к ее способности занять значимую нишу среди всех других платформ для ресторанов.

TheFork, а также многие компании Tripadvisor, включая Viator, могут выиграть от генеративного ИИ в повышении конверсии клиентов. Так что у этого сегмента есть потенциал стать крупным победителем, но пока еще слишком рано об этом говорить.

Одним из преимуществ TheFork в портфолио Tripadvisor является то, что он (что вполне объяснимо) выглядит менее сезонным, чем все остальные компании, и может оказывать смягчающее влияние на колебания Viator и бренда Tripadvisor.

TheFork опубликовал 2 квартала скорректированной рентабельности EBITDA (3 млн и 5 млн долларов). Как отмечено в цитате из предыдущего раздела, руководство увеличило свой прогноз роста выручки для TheFork, вместе с Viator. Предположим, что он может удвоить свои 49 млн долларов продаж (Q3 2024) в Q4, вместе с аналогичной маржой. Это потенциально даст ему положительный 9 млн долларов скорректированной EBITDA на 2024 финансовый год. Мы собирались оценить здесь 15-кратный скорректированный мультипликатор EBITDA, и совершенно случайно это совпадает с тем, где Yelp Inc. ( YELP ) торгуется на отстающей основе. YELP, конечно, имеет хорошее перекрытие бизнеса с линией отзывов о ресторанах и отелях Tripadvisor. Обе компании имеют схожую рыночную капитализацию, но YELP торгуется с более низкими мультипликаторами рентабельности и в последнее время демонстрирует более высокий рост (хотя это может измениться).

Давайте поэтому консервативно оценим стоимость TheFork в $135 млн. Это может оказаться постыдно низким показателем, но без более глубокого изучения этого небольшого сегмента мы бы предпочли проявить осторожность.

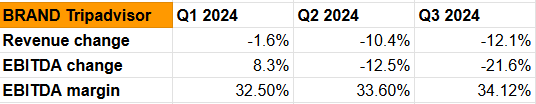

- Брендированный Tripadvisor

Хотя сегмент наследия может показаться списанным из-за встречных ветров отрасли, с которыми он сталкивается, и его статуса «тающего кубика льда», в целом он обладает хорошей маржой. Фактически, рентабельность сегмента держалась довольно хорошо еще в первом квартале, когда скорректированная EBITDA выросла на 8%, несмотря на 2% более слабую верхнюю строку для брендированного Tripadvisor.

К сожалению, в последнее время дела пошли наперекосяк. EBITDA в третьем квартале упала на тревожные -21,6% (в годовом исчислении).

Проведя некоторые приблизительные расчеты, с устойчивым снижением выручки на 9% и возвратом маржи к 25% после четвертого квартала, мы оцениваем, что сегмент Branded Tripadvisor все еще может принести около 210 миллионов долларов скорректированной EBITDA в течение следующих двенадцати месяцев. С таким ослабленным бизнесом мы собираемся применить множитель 3,5x, что приведет к приблизительной оценке справедливой стоимости в 700 миллионов долларов для сегмента прежнего Tripadvisor.

Оценка и заключение

Плохие результаты Tripadvisor за третий квартал 2024 года разочаровали, но не стали неожиданностью после предостерегающих комментариев на телефонной конференции в августе. К счастью, последние результаты сопровождались двумя позитивными моментами:

- Подтверждение того, что сегмент Viator теперь несет на себе печать компании, которая должна начать привлекать повышенное внимание инвесторов и аналитиков;

- Обнадеживающие комментарии руководства относительно ожиданий сегментов Viator и TheFork на четвертый квартал.

Используя приведенный выше анализ и оценки справедливой стоимости сегмента, мы пришли к выводу, что диапазон справедливой стоимости акций TRIP составляет:

Мы только рекомендуем Strong Buy на основе вышеизложенного, но и должны напомнить инвесторам, что стратегическое объединение/поглощение остается вполне возможным для Tripadvisor. В ходе телефонной конференции Q3 на этой неделе руководство сделало следующее замечание относительно предыдущей программы обратного выкупа акций:

«В течение квартала мы не осуществляли обратный выкуп акций. Хотя мы не прекратили программу, в прошлом у нас были и могут быть ограничены возможности покупки акций на публичном рынке из-за продолжающегося рассмотрения различных потенциальных стратегических альтернатив».

Нам кажется, что в этой картине все еще есть потенциальный претендент, который также положил глаз на денежный запас TRIP в размере $1,1 млрд. В зависимости от сроков и того, как Viator покажет себя в следующих кварталах, цена бизнеса может вырасти намного выше указанного выше целевого ценового диапазона.

Риски

Следующие два риска имеют наибольший потенциал ослабить оптимистичный прогноз по TRIP:

- Эффективность управления. Хотя бренд Tripadvisor работает в высококонкурентном пространстве, возможно, что проблемы бизнеса связаны с неэффективным управлением. Любое подобное неэффективное управление новым бизнесом Viator может нанести ущерб акционерному потенциалу.

- Новые конкурентные вызовы для платформы Viator.

Разработано: invest-idei.ru